激光器是激光装备发射激光的主要部件,光纤激光器是目前激光器的主流技术路线年起在全球工业激光器市场中占比均超50%。光纤激光器是指用掺稀土元素玻璃光纤作为增益介质的激光器,属于固体激光器的一种,但两者的加工特点和应用场景有着较大的差异,属于并行发展、难以相互替代的两类不同的技术路线,行业中一般将其与其他固体激光器分开进行研究。

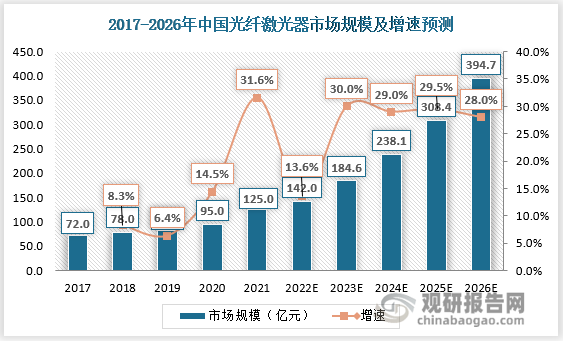

根据《2022中国激光产业发展报告》,中国光纤激光器市场规模2017年为72亿元,预计2026年有望达到394.73亿元,增速维持在28%左右。随着国产光纤激光器技术水平的不断提升,实现进口替代已成为必然趋势,在全球的激光器市场份额也将不断提高,为本土光电子元器件厂商带来巨大的机遇。

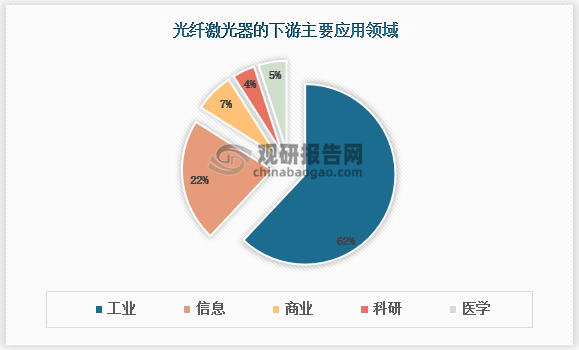

我国光纤激光器市场增长迅速,工业领域为光纤激光器下游主要应用领域,占比高达62%。相较于类型的激光器,光纤激光器具有使用成本较低、精密加工能力强、停机修整时间短等优势,应用在大规模增长的激光切割、打标、焊接等工业精细加工领域作业可谓是再合适不过的了。近年来,工业应用中光纤激光器占比逐步提升,已经成为工业应用首选激光器,其次为信息领域激光设备市场,占比达22%;商业领域占比7%,医学领域占比4%,科研领域占比5%。

除此之外,光纤激光器在非工业领域的应用市场也存在巨大潜力。以医疗方面为例,大功率光纤激光器的引进,使组织脱落和光致凝结手术的时间大大缩短。在眼科手术中,连续掺铥光纤激光器能使角膜成形手术成功率更高,同时还可以治疗远视、近视等眼科疾病。在心血管手术中,利用光纤的柔韧性和光纤激光器光束质量好,可以使光纤进入内排除肿瘤。在手术中,2m波长光纤激光器在治疗皮肤癌和去纹身方面已取得了良好效果。另外,功率超过几瓦的掺铥光纤激光器则在显微外科手术中扮演了十分重要的角色,它能为外科手术提供较大的高能辐射,同时在红外保健方面也有着应用空间。预计未来非工业激光设备应用规模将有望超过工业设备应用,占比较大且增长较快的非工业应用领域主要包括医疗、传感器与仪器、微电子加工等下游领域。

观研天下分析师观点:与传统工业加工制造领域相比,这类非工业领域的应用市场细分领域众多,没有通用的产品,功率也不再是唯一的关键指标,必须根据具体应用场景开发与之匹配的产品,因此定制化的产品研发必然成为企业发展方向。

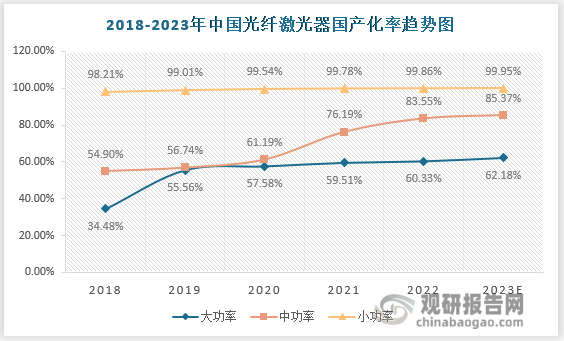

由于中低功率激光器技术壁垒相对较低,一直以来,国产光纤激光器都更多地集中在中低功率领域。低功率光纤激光器主要用于3C产品打标、微雕等精细加工领域,其中,激光打标市场是工业光纤激光器在中国的突破口,2017 年,低功率领域(100W 以下)国产比例已高达90%。目前,已有以锐科和创鑫为代表的约15家厂商,在50W以下的打标及其他市场占有一席之地。据不完全统计,这些厂商占有约40%的国内光纤打标市场。

率市场国产化率也已于2020年突破60%,有望实现完全替代。据报道,国内有四家厂商现已推出500W的产品:武汉锐科、西安梅曼、北京国科世纪和纽敦光电。率光纤激光器广泛应用于金属薄板切割和焊接,还有三维切割领域等,伴随着相关技术逐渐成熟同时关键激光元器件可以从国内采购或自产,率光纤激光器国产化占比将继续提升。

根据观研报告网发布的《中国光纤激光器行业发展趋势分析与投资前景研究报告(2023-2030年)》显示,高功率光纤激光器市场则长期被美国IPG、英国SPI等公司垄断。近几年,光纤激光器在新能源汽车、船舶、航天等高新技术领域需求增长和增材制造技术广泛应用的推动下,向更高输出功率方向发展,下游客户对加工要求逐渐提高,原有较低功率和较差光束质量的激光设备将逐渐无法满足市场新的要求,为了满足高端制造应用市场的需求,更高功率甚至万瓦级光纤激光器应运而生。

2008年,国产激光器龙头锐科激光自主研制出国内首台25w脉冲光纤激光器和首台100w连续光纤激光器,打破国外垄断。之后,公司又相继研发出国内首台1Kw、4Kw、6Kw、10Kw、100Kw连续光纤激光器,填补了国内高功率光纤激光器领域的空白,率先实现了工业光纤激光器产业化,推动光纤激光器技术水平逐渐与国际接轨。此后,创鑫激光、飞博激光、光惠激光、大科激光等也陆续推出了万瓦级高功率光纤激光器,而下游设备商如大族激光、奔腾激光、宏山激光、邦德激光等企业集中推出2万瓦以上功率的激光切割装备,使得国产高功率激光切割装备有望大幅替换国外产品。因此,近两年6~10 kW功率段的国产高功率光纤激光器出货量显著提高。锐科激光2021年财报显示,其万瓦激光器2021年销售量超过2380台,其中,6 kW及以上高功率激光器销量超5900台。

但总的来看,高功率光纤激光器国产化难度较大,一方面是外延材料和芯片领域的专业研发人才十分稀缺,集中在美国、德国、英国、日本等少数国家,另一方面,前期研发投入较大,在产品销售预期不明确的情况下,投入大笔资金开发激光器几个细分行业的软件解决方案风险较大。同时,为满足不同行业的需求,后续的技术更新和产品升级同样需要较大的研发投入和资金支持。因此,目前国内高功率尤其万瓦级光纤激光器国产化率仍旧较低,随着国内企业的技术突破,国内高功率光纤激光器大概率将复制中低功率激光器进口替代的过程,核心元器件进口替代正当时。

观研天下分析师观点:近年来,众多玩家在光伏和动力电池领域寻找第二增长曲线,但随着企业深耕市场饱和,汽车与新能源领域将成为最关键的突破口,未来谁能首先成本、创新、规模三者中寻找到最优解,才能在行业竞争中立于不败之地。

最近十年内,光纤激光器输出功率实现由毫瓦级到瓦量级的提升,如今,激光加工功率已经形成了金字塔式的分层,在金字塔顶端,超高功率部分10KW以上占少数,其功率水平也将越来越高。而中高功率部分3KW至10KW是目前发展最快的领域。底部应用属于2KW以下的切割市场。在一定范围内,激光加工效率一般随着功率的提升呈现一定的非线性提高。

除了性能不断提高之外,在国产化替代加速及政策利好因素的共同推动之下,价格也呈现出不断下降的趋势,所有的功率段产品均呈现出下降趋势,海内外厂商产品两年内降幅高达70%。以3kW光纤激光器价格为例,2017 年国产/进口平均价格分别为12/18 万元,国产价格较进口便宜33%。目前1-3kW 光纤激光器国内外产品价格已经较为接近,价格战主要发生在6-10kW 级别,国产光纤激光器较高的性价比有望继续推动国产占比提升。

观研天下分析师观点:未来国内光纤激光器市场结构将向“两头小,中间大”转变。因为目前中小功率连续激光器已经很便宜了,出于采购成本的考虑,3KW、4KW的设备要蚕食1KW或者1.5KW是很容易的事情,但是12KW上要蚕食3KW、4KW及6KW不是那么容易推进。

光纤激光器可分为连续光纤激光器、脉冲光纤激光器。其中,脉冲光纤激光器由于有光电转换效率高、免维护、使用灵活便捷的优势,一直在加工市场上占据着比较重要的地位。根据种子源特性的不同,纳秒脉冲光纤激光器一般分为调Q脉冲光纤激光器和MOPA 脉冲光纤激光器。虽然调Q脉冲激光器凭借成本低、技术相对成熟等优势占据市场较高份额,但MOPA激光器是通过驱动电信号调制输出光信号,对脉宽、重复频率、脉冲波形、功率等脉冲参数的灵活度较高,具有明显优势,目前已经在阳极去除、镀层去除、激光清洗、不锈钢打彩、氧化铝打黑、金属材料标记、薄膜钻孔、激光烧蚀等领域都获得了广泛认可和应用。尤其是,MOPA激光器是锂电池切割的理想解决方案,随着汽车智能化、电动化发展,锂电池向着高能量密度、高转换效率方向升级,在此背景下,市场对锂电池加工设备的要求不断提升。MOPA激光器优势明显,在高端激光标记、清洗、焊接、切割等领域,MOPA激光器可完全替代调Q脉冲激光器,未来市场增量空间广阔。

目前,MOPA激光器生产供应商包括IPG、SPI、深圳杰普特、创鑫激光、锐科激光、大族激光、光至科技等,2014年以前,国内MOPA 脉冲光纤激光器市场几乎被国外IPG、SPI等公司垄断,但在2014年以后,国内如深圳杰普特、创鑫、一品等公司的产品相继研发成功,并推入市场,逐渐占领了部分市场份额。其中,杰普特的MOPA脉冲光纤激光器稳定性强、口碑好,在销售、服务和价格层面同国外厂商相比较优势显著。招股书数据显示,2015年,杰普特的MOPA激光器出货量超过了美国和英国的竞争对手,销量全球第一,并在2016年和2017年连续蝉联销售冠军。总的来看,伴随着杰普特在MOPA脉冲光纤激光器领域的逆袭,国产MOPA激光器市场占比不断提升,MOPA激光器国产替代趋势明显。(LZC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至,我们将及时沟通与处理。

在布局上,中国已逐步形成了黄淮海及环渤海、长江中下游、西北、东北、华南地区5大设施蔬菜优势产区,江苏、山东、辽宁、河北是中国4个设施农业大省。立足我国人多地少的资源禀赋,利用戈壁、荒漠等非耕地发展设施农业,既能避免与粮争地,从空间上挖掘食物供给潜力;又能在一定程度上突破农业生产的自然条件限制,有效保障农产品全年供应。

虽然我国塑料光纤行业起步较晚,但随着国家政策持续利好,以及国内科技技术不断进步,我国塑料光纤行业发展态势较好。目前塑料光纤由于符合国家光进铜退、低碳、节能、环保的产业发展方向,是实现“宽带中国”战略的一个重要选择,已经被列入电力新技术、新产品、新成果的应用领域中。

光纤激光器应用于激光加工系统,具有加工精度高、加工速度快、使用寿命长和柔性好等优点,因此稀土掺杂光纤激光器已经在许多方面取代了传统的气体和固体激光器。而作为光纤激光器增益介质的有源光纤,对激光器的特性具有决定性的作用。2022年我国有源光纤市场规模达到46.40亿元。

另外,从全球封装行业市场总体结构来看,2023年先进封装市场份额已经超过48%,达到48.8%,2019年全球先进封装市场份额只有45.6%,可见先进封装市场表现要优于传统封装市场,这和上文所述观点表现一致。

我国是消费电子产品的全球重要制造基地,全球主要的电子生产和代工企业大多数在我国设立制造基地和研发中心。一组数据可以说明:全球约80%的个人计算机、65%以上的智能手机和彩电在国内生产,创造直接就业岗位约400万,相关配套产业从业人员超千万。

根据数据显示,2016-2022年我国电力(包括核电)检验检测机构营业收入由32.1亿元增长113.03亿。

球王会官方